日本人はとにかく預貯金が大好きで、損をすることを極端に嫌う傾向があります。

投資は預貯金と違って元本が保証されないため、抵抗を感じる方がまだまだ多いですよね。

ただ一言に「株式投資」と言っても、購入する商品によってリスクは変わってきます。

そこで今回の記事では「限りなく負けにくい投資」をするために、投資で失敗する可能性を下げる3つの方法を簡単にご紹介したいと思います。

インデックス投資を行う

インデックスとは「市場の動きを示す指数」のことです。

この指数に連動した金融商品を購入することを、インデックス投資といいます。

「日経平均」や「ダウ」といった代表的な指数は、ニュースでもよく取り上げられるので一度は聞いたことがあるのではないでしょうか?

コロナショックのときは○○○円下落!大暴落!なんて言葉が毎日のように踊っていましたよね。

なぜ私がこのインデックス投資をおすすめするのかというと、株価が複数の会社によって算出されているからです。

先ほど例に挙げた「日経平均」と「ダウ」では、下記のように国を代表する企業が選抜されています。

日経平均:日本の会社から225銘柄を選出

NYダウ:アメリカの会社から30銘柄を選出

一つの会社に投資をした場合、その会社が倒産すると株価は0円になります。

しかしインデックスは、数千社の中から選抜された企業によって株価が算出されているため、そのうち一社が倒産したとしても株価が0円になることもありえません。

また、不祥事などその会社独自の理由で株価が暴落するときも、インデックスに与える影響は軽微です。

世間一般の方が抱く投資のイメージは「ある会社の株を買って配当金や株主優待をもらう」だと思いますが、リスクをなるべく抑えたいと考えるなら、インデックス投資がおすすめです。

購入した株は長期保有する

株価は毎日変動するため、1万円で買った株が翌日には9,500円になってた…なんてことはよくあります。

特に投資を始めたばかりの頃は、損益がマイナスになりがちです。

でもそこで「やっぱり株は怖い!損をする前に売っちゃおう!」と考えてしまうと、投資をしている意味がありません。

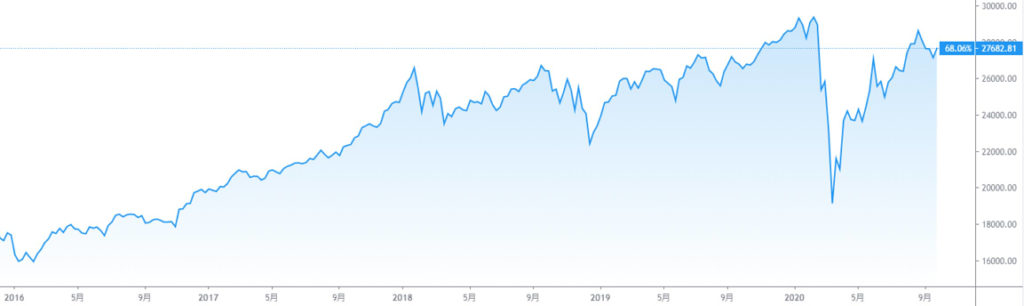

こちらの画像はNYダウの株価チャートです。

日々の値動きは上がったり下がったりを繰り返しているだけのように感じてしまいますが、このように長期的には右肩上がりになっています。

また2020年3月のコロナショックでは、2016年頃の株価と同等まで落ち込んだものの、すぐに回復してコロナ前の水準に戻りつつあります。

インデックスは複数の大企業から算出されているので、これからも経済の成長とともに株価が上がっていくでしょう。

投資による資産形成で大切なことは、損をする前に売ったり薄利で売ったりすることではなく、なるべく早く始めて、長く保有し続けることです。

10年後、20年後の未来を見据えて、どんな時でもコツコツと買い続けていきましょう!

株は余裕資金で購入する

投資は早く始めることも重要だと言いましたが、貯金が0円の方がいきなり投資を始めることはあまりおすすめできません。

もしも病気やケガで収入が無くなってしまったら、せっかく購入した株を生活費のために取り崩さざるを得なくなります。

利益が出ているならまだ良いかもしれませんが、市場が大暴落して損失が出ているときに売却すると、なけなしの資産を更に減らしてしまうことになります。

インデックス投資は、個別株投資と違ってリスクが抑えられる代わりに、短期間で2倍3倍の利益を得ることはできません。

とにかく長期間保有して、株価が上がるのをじっくりと待つことで資産を増やしていく投資方法なんです。

まず投資を始める前に数ヶ月分の生活費を用意して、最悪70%の損失が出ても耐えられる資金で少しずつ購入していきましょう。

投資に「絶対に安全」はないけど、リスクは抑えられる

ここまで書いてきたように、インデックスに連動する金融商品を余裕資金で購入して、長期間保有すれば「限りなく負けにくい投資」をすることができます。

私はセミリタイアを目指しているので個別株投資なども行っていますが、老後のための資産が欲しいならインデックス投資だけやっていれば正直OKなレベルです。

「つみたてNISAで毎月3万円の買付設定をして放置!むしろ口座の存在を忘れてしまう!」

これだけで20年後には1200万円の資産を築けますからね(年利5%で運用できた場合)

投資は最早お金持ちがやることではなく、庶民にこそ必要な時代になっています。

給料は増えないのに税金だけはどんどん上がっていく中、限られたお金を有効活用して資産形成をしていきましょう!

コメント